Selon l’INSEE, l’inflation est la perte du pouvoir d’achat de la monnaie qui se traduit par une augmentation générale et durable des prix. Elle doit être distinguée de l’augmentation du coût de la vie. La perte de valeur de la monnaie est un phénomène qui frappe l’économie nationale dans son ensemble (ménages, entreprises, etc.).

Sur l’année 2022, l’inflation s’est envolée à 5,2% en moyenne. Pour causes, la reprise post-Covid en 2021, la faiblesse d’une monnaie unique en Europe, ainsi que le conflit en Ukraine sont les raisons principales d’une hausse des prix de l’énergie. Cette hausse significative des prix de l’énergie entraînant une inflation globale, le marché de l’immobilier n’a pas été épargné.

L’un des facteurs clés à prendre en compte est la hausse des taux directeurs par les banques centrales. Cette hausse entraîne inévitablement une augmentation des taux d’intérêt sur les prêts immobiliers, ainsi qu’une certaine réticence des banques à octroyer des crédits.

On remarque aussi une baisse de 40% de la production de nouveaux crédits entre février 2023 et février 2022. De plus, cette production est bien en deçà de la moyenne des cinq dernières années.

En mars 2023, on situe le taux de crédit moyen à 3% pour les emprunts sur 20 ans contre 1% en 2021.

Les conditions d’accès au crédit immobilier étant strictes, l’Etat français ordonne donc une révision du taux d’usure mensuelle. La population française pourra alors envisager d’emprunter lors de ce contexte économique difficile.

Il est donc intéressant d’étudier l’impact du taux d’inflation sur les prix de l’immobilier afin d’adapter ses investissements dans ce secteur d’activité.

A travers cet article, découvrez la relation entre l’inflation et le marché immobilier en France ainsi que les mesures pour protéger l’immobilier de l’inflation.

A) L’inflation et le marché immobilier en France

1. Evolution des prix de l’immobilier en France

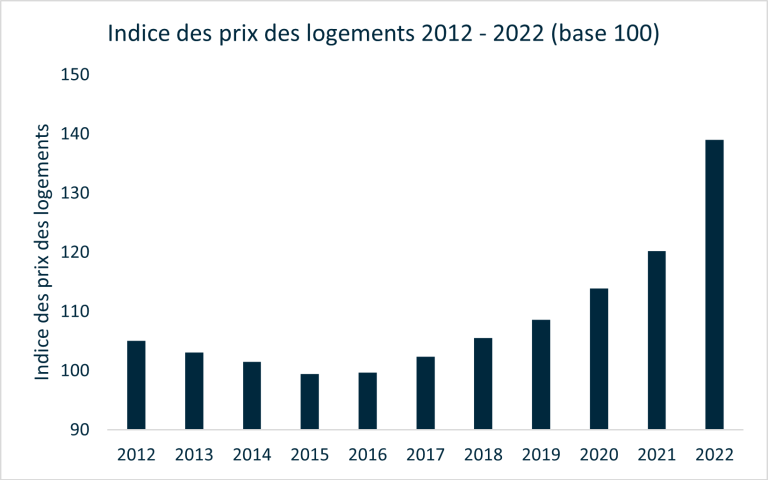

Pour contextualiser l’évolution des prix de l’immobilier, l’histogramme ci-dessus représente l’indice des prix des logements sur une base 100 entre 2012 et 2022.

On remarque une forte croissance des prix des logements depuis quelques années avec une progression exponentielle depuis 2016.

2. L’inflation et l’augmentation des prix de l’immobilier

La première conséquence de l’inflation est l’augmentation des taux directeurs par les banques centrales, entraînant donc une augmentation des taux d’intérêts par les banques.

Les banques sont donc de plus en plus exigeantes pour accorder les prêts immobiliers. Aussi les ménages ont un accès plus restreint à la propriété. En effet, les prix des produits de première nécessité étant en augmentation, les ménages ont donc une capacité d’investissement qui décroît.

De plus, dans les modèles de valorisation à long-terme, les économistes remarquent une certaine élasticité unitaire entre le prix de l’immobilier et le prix des biens et services. Le prix de l’immobilier évolue donc de la même manière que celui des biens et services, avec la même ampleur.

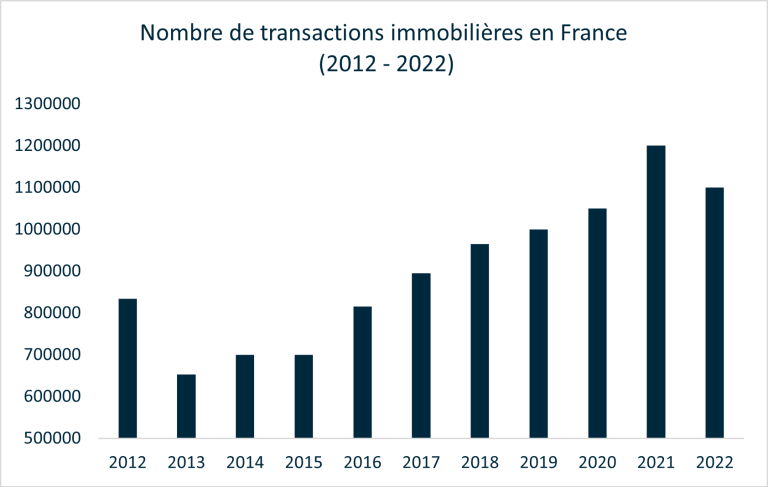

A plus long-terme, on peut remarquer une baisse des prix de l’immobilier en raison de la relation entre l’offre et la demande. On peut aussi imaginer un nombre de transactions en baisse sur la fin d’année concernant l’immobilier ancien.

Depuis l’été 2021, l’inflation a brusquement augmenté en France, passant de 1,5% à 6,8%, atteignant même 7,2% en début d’année 2023. Les prix de l’immobilier sur cette période ont été en constante progression. Entre 2021 et 2023, les prix ont augmentés de 5,4% dans les 50 plus grandes villes françaises.

C’est seulement depuis avril 2023 que l’on peut constater une baisse des prix immobiliers, équivalente à -0,3%, sur des prix en constante augmentation depuis de nombreuses années.

On peut donc conclure, que lorsque l’inflation est mal maitrisée, ou dure dans le temps, son impact est plutôt de nature baissière sur les prix de l’immobilier.

B) Les mesures pour protéger l’immobilier de l’inflation

1. Quelle stratégie pour les investisseurs immobiliers ?

Pour se protéger de l’inflation, les investisseurs immobiliers se tournent vers les SCPI (Société Civile de Placement Immobilier). Les SCPI permettent aux investisseurs qui disposent d’un budget limité d’éviter les emprunts trop importants dans une période où les taux directeurs sont au plus haut.

Cependant, ces placements sont plus risqués. Un grand nombre de sociétés proposent des investissements via une SCPI avec des résultats très variables. Il est donc nécessaire d’accorder une grande vigilance à cette typologie d’investissement, qui dans une période économiquement compliquée, ne garantit pas plus de sécurité qu’un investissement immobilier traditionnel.

2. Les leviers de l’État pour préserver l’immobilier en période d’inflation

A compter du 1er février 2023, et pour une période de 6 mois, la révision du taux d’usure se fera mensuellement et non trimestriellement.

Qu’est-ce que le taux d’usure ?

Le taux d’usure est le taux maximum légal que les établissements de crédit sont autorisés à appliquer lors de l’octroi d’un prêt. Cette limite est mise en place par l’État pour protéger les emprunteurs contre des taux d’intérêt excessivement élevés.

Cependant, en raison de l’inflation qui pourrait limiter les banques dans leur choix d’offre de crédits immobiliers, l’État a donné la possibilité de révision à la hausse de ce taux chaque mois (au lieu de 3 mois) durant la période de février à juillet 2023.

Ce changement a permis une révision plus réactive du taux d’usure en fonction de l’évolution du marché. Le taux d’usure est donc passé d’environ 3% à presque 4,5% entre début 2023 et mai 2023, offrant ainsi aux banques une plus grande marge pour accorder des crédits immobiliers.

Cette flexibilité accrue dans la détermination du taux d’usure a eu un impact significatif sur le marché du crédit immobilier.

Après une baisse d’environ 40% des crédits immobiliers entre 2022 et 2023, une reprise notable a été observée dans les mois qui ont suivis. Le nombre de transactions immobilières a augmenté à partir de la fin du 1er trimestre 2023, témoignant de la reprise du marché.

Conclusion

En résumé, l’inflation a un impact significatif sur le marché immobilier, influençant initialement une augmentation des prix des propriétés.

Toutefois, lorsque les crédits immobiliers deviennent plus rares et que les propriétés se vendent avec plus de difficulté, une diminution naturelle de la valeur des biens est observée.

Entre début 2022 et début 2023, malgré une réduction du nombre de transactions immobilières, les prix ont continué à augmenter. Néanmoins, les données du premier trimestre 2023 indiquent une diminution des prix de l’immobilier, la première en dix ans. Cela suggère que, à long terme, l’inflation peut entraîner une baisse des valeurs immobilières.

Prévisions de la FNAIM pour l’année 2024

Les prévisions de la FNAIM pour le marché immobilier en 2024 indiquent un contexte complexe. Voici les principaux points à retenir :

- Résistance du Secteur Immobilier : Malgré une baisse de 20% du nombre de transactions en 2023 par rapport à 2022, le secteur immobilier montre des signes de résistance. Cette baisse s’inscrit dans un retour à une normalité post-COVID, avec environ 900 000 transactions annuelles attendues, considérées comme un marché immobilier « normal ».

- Stabilisation des Prix Immobiliers : En 2024, une stabilisation des prix du marché immobilier est prévue, avec une baisse limitée à environ -4%. Cette stabilité est soutenue par une demande immobilière toujours présente, bien que le nombre de transactions ait diminué.

- Augmentation des Loyers : Les loyers connaissent une hausse moyenne de 3.2% sur un an.

- Assouplissement des Conditions de Prêts Bancaires : Après une hausse significative des taux d’intérêt en 2023, un assouplissement des conditions de prêt est attendu en 2024. Les taux d’intérêts devraient se stabiliser autour de 4% pour les mois à venir.

- Impact des Taux d’Intérêt sur les Ménages : L’augmentation des taux d’intérêt a réduit la capacité d’emprunt des ménages, avec une chute moyenne de 20% de leur capacité d’achat.

- Préoccupations sur le Marché Locatif : La FNAIM a également exprimé des inquiétudes concernant le marché locatif, notamment en raison des obligations de rénovation énergétique et de la difficulté d’accès au crédit.

- Mesures proposées par la FNAIM : Parmi les propositions de la FNAIM pour soutenir le marché immobilier, on trouve : le développement de la transférabilité et la portabilité des prêts, la réintroduction de la mesure de déduction des intérêts d’emprunt pour l’acquisition d’une résidence principale, et la mobilisation du dispositif Pinel par les primo-accédants.

- Prêt à Taux Zéro (PTZ) : Le PTZ, qui devait s’arrêter en 2024, sera prolongé jusqu’en 2027 avec des conditions d’attribution évoluées pour faciliter l’accès au crédit immobilier.

Ces informations reflètent un marché immobilier qui, bien que confronté à des défis, montre des signes de résilience et d’adaptation face aux conditions économiques changeantes.